|

|

Статьи Как команде строитьсяРаботодатели вживляют чипы сотрудникамAgile в личной жизниСети набираются опта «Магнит» хочет стать крупным дистрибутором Задачи тревел-менеджера… под силу роботу?8 основных маркетинговых трендов, которые будут главенствовать в 2017 годуСтатья является переводом одноименной статьи, написанной автором Дипом Пателем для известного англоязычного журнала «Entrepreneur» Нужно стараться делать шедеврыО том, почему для девелопера жилец первичен, а дом вторичен Интервью Лента новостей Более 60 женщин планируют подать в суд на Google из-за завышенных зарплат у мужчинМировой финал Global Management Challenge 2019 пройдет в России«Мегафон» станет единственным владельцем «Евросети»Магазин игрушек Disney появится в России осенью 2017 годаВ Castorama придумали интерактивные обои, рассказывающие детям сказки | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Контроль над компаниями. МСФО и закон “О консолидированной финансовой отчётности” добавлено: 22-12-2005 просмотров: 45773 В данной статье объясняются требования Закона “О консолидированной финансовой отчетности”, согласно которому крупные российские предприятия должны перейти на международные стандарты финансовой отчетности. Раскрываются принципы консолидации компаний. Особое внимание уделено ее основному условию – наличию контроля материнской организации над ассоциированными, дочерними или компаниями специального назначения.

Значение принципа “наличие контроля” в международных стандартахОчевидно, что контроль головной организации над компаниями имеет решающее значение при применении международных стандартов финансовой отчетности (МСФО). Наличие контроля является основным условием консолидации. Международные стандарты устанавливают “периметр” группы компаний, данные о которых подлежат консолидации. Если компания контролирует какие-либо предприятия, то она должна включать сведения о них в свою консолидированную отчетность. Причем речь идет не только о формальных показателях, таких как владение определенным количеством акций, но и об уровне контроля. Компания может не обладать ни одной акцией другой организации, но при этом полностью определять ее деятельность (посредством назначения членов совета директоров, обременения каких-то хозяйственных договоров и т.д.). МСФО описывают, в чем заключается контроль в отношениях между ними. “Периметр” группы консолидируемых компаний устанавливается в соответствии с МСФО 3 (IFRS 3) “Объединение бизнеса”, опубликованным в марте 2003 г. Планируется издание нового МСФО, который объединит МСФО 27 (IAS 27) “Консолидированная финансовая отчетность и учет инвестиций в дочерние компании” и ПКИ 12 (SIC 12) “Консолидация – компании специального назначения”. После принятия закона от российских компаний будет официально требоваться консолидированная финансовая отчетность, составленная по МСФО. Это обяжет ОАО и другие общественно значимые организации раскрывать дополнительную информацию, которая ранее не показывалась по российским стандартам. Консолидировать необходимо все компании, которые контролируются головной организацией, независимо от юридических прав собственности в этих компаниях. Ситуации, когда отчетность должна консолидироватьсяГоловные компании будут представлять консолидированную отчетность в трех случаях. 1. При наличии эффективного контроля (при сутствует возможность контролировать), что является основной базой для консолидации. Например, холдинговая компания осуществляет контроль над дочерней компанией, хотя владеет менее чем половиной ее голосующих акций. 2. При наличии контроля, вытекающего из реализации потенциальных прав компании на доли в собственности других компаний, например, обладание опционами на обыкновенные акции, которые могут быть исполнены (конвертированы в обыкновенные акции). 3. При наличии эффективного контроля над компаниями специального назначения, оперативное управление которыми не входит в стратегическую или финансовую политику холдинга. Однако будет ли выгодно крупным российским предприятиям показывать все свои компании специального назначения – офшоры, “карманные” банки, пенсионные фонды и т.п., как этого требуют МСФО? Вероятно, нет. Бэтой ситуации аудиторам придется контролировать наличие таких компаний и не давать положительных заключений, если они не включены в консолидированную отчетность по МСФО. В связи с конвергенцией между стандартами США (US GAAP) и международными стандартами финансовой отчетности, предполагается, что в вопросах включения в консолидированную отчетность компаний специального назначения требования МСФО в будущем будут основаны на US GAAP, а именно на FIN 46R “Компании с переменными целями”. Критерии наличия контроляНаличие контроля устанавливается по трем следующим критериям. Материнская компания имеет возможность: 1. определять стратегическое направление развития дочерней компании, а также непосредственно влиять на ее стратегическую, операционную и финансовую политику (критерий власти); 2. получать выгоды от деятельности дочерней компании (критерий выгод); 3. применить власть, описанную в пункте 1, в целях увеличения, поддержания или защиты количества выгод, описанных в пункте 2. При наличии этих трех критериев отчетность компаний должна быть консолидирована. При этом материнская компания не обязательно должна обладать минимальным пакетом акций дочерней компании1. (1 Термины “материнская компания” и “дочерняя компания” употребляются не в общепринятом смысле. Под материнской компанией подразумевается контролирующая компания, относительно которой рассматривается вопрос о консолидации с контролируемой компанией, независимо от юридических прав собственности в ней.) Критерию выгод может отвечать получение не только обычного вида доходов, например дивидендов на обыкновенные акции, но и более широкого спектра преимуществ, к которым могут относиться синергия (выгоды от совместной деятельности компаний) и доступ к ноу-хау, результатам исследований и опытно-конструкторским разработкам. Пример наличия контроля. Материнская компания имеет менее 50% голосующих акций, а всеостальные голосующие акции распределены между мелкими акционерами, которые не объединены между собой. Если критерии контроля соблюдены, то контролируемые компании консолидируются, если нет – компании исключаются из консолидации. Потенциальные права голоса Обладание потенциальными правами голоса, такими как нереализованные опционы на голосующие акции или конвертируемые в голосующие акции финансовые инструменты, также учитывается при определении наличия власти (критерий власти), т. е. возможности доминировать в стратегической, операционной и финансовой политике дочерней компании. Потенциальные права голоса должны быть признаны, если материнская компания может осуществить их в любое время. Поэтому целесообразна проверка следующих условий:

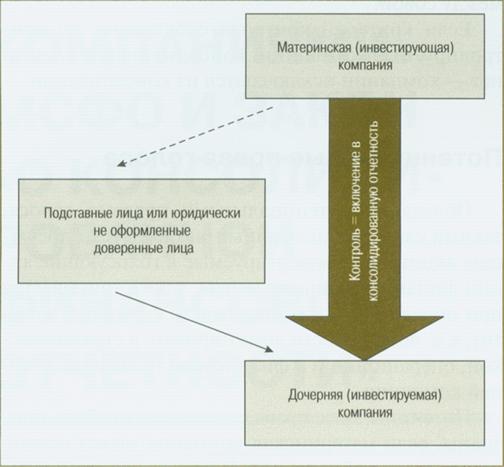

Ведение бизнеса через подставных лиц или юридически не оформленных доверенных лиц Пока не доказано обратное, наличие у материнской компании подставных лиц или юридически не оформленных доверенных лиц должно рассматриваться как непосредственное юридическое владение ими, если определена возможность материнской компании влиять на политику дочерней компании. Такая “презумпция виновности” может быть опровергнута, если имеется свидетельство, что наличие юридически не оформленных доверенных лиц не обеспечивает эффективного влияния на дочернее общество. Схема взаимодействия материнской (инвестирующей) компании, подставных лиц или юридически не оформленных доверенных лиц и дочерней (инвестируемой) компании представлена на рис. 1.  Рис. 1. Схема взаимодействия материнской компании, подставных лиц и / или юридически не оформленных доверенных лиц и дочерней компании На практике эти лица могут быть представлены:

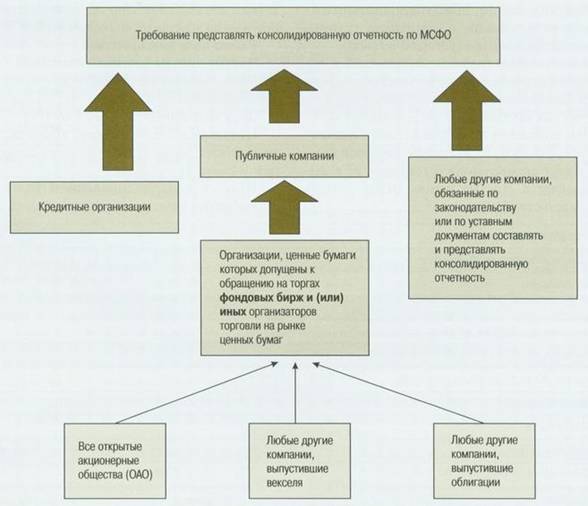

Компания, которая в настоящий момент не доминирует при определении стратегической, операционной и финансовой политики другой компании, однако в принципе имеет такую возможность, также соответствует критерию власти. Пример. Компания А владеет 51% голосующих акций в инвестируемой компании. Компания Б имеет потенциальные права голоса (например, неисполненный опцион на голосующие акции инвестируемой компании), реализация которых может привести к тому, что пакет акций, принадлежащих компании А, уменьшится до 30% и компания Б будет владеть 21% голосующих акций. Будет ли компания А соответствовать критерию власти над инвестируемой компанией? Да, будет. Однако если компания А имела бы 51 % голосующих акций, а компания Б владела как потенциальными правами голоса, так и некоторым количеством голосующих акций, и если после исполнения потенциальных прав компании Б доля компании А уменьшилась до 30%, а доля компании Б возросла до 51%, то критерию власти над инвестируемой компанией отвечала бы компания Б. Разновидности контроля: над активами и над компаниямиПринцип приоритета экономического содержания над юридической формой операций, заложенный в МСФО, требует наличия контроля над активами, включаемыми в отчетность компании, при этом необязательно иметь юридические права на них (например, объекты, полученные в финансовый лизинг, отражаются на балансе лизингополучателя). Держатель нереализованных прав голоса, имеющий потенциальную возможность контроля, удовлетворяет лишь критерию власти. Способность “эффективно контролировать”Наличие эффективного контроля – это возможность полностью контролировать деятельность компании, т. е. соответствие критерию власти. Улучшение качества финансовой отчетностиПри переходе российских предприятий и банков на подготовку отчетности в соответствии с МСФО, ее консолидация становится одной из наиболее важных процедур. МСФО изначально создавались как стандарты для крупных транснациональных корпораций, входящих в котировальные листы международных фондовых бирж. По сравнению с принципом юридического владения, применяемый принцип наличия контроля, необходимого для включения в консолидацию, обеспечивает получение инвестором, заимодавцем или собственником более правильной с экономической и коммерческой точек зрения информации, а также принятие корректных решений на ее основе. К кому обращено требование перехода на МСФОВ соответствии с законом “О консолидированной финансовой отчетности”, все российские компании, выпустившие ценные бумаги в обращение на организованном и неорганизованном рынке ценных бумаг, должны будут подготавливать консолидированную отчетность по МСФО (рис. 2). Закон будет применяться начиная с отчетности за 2005 г. Консолидированная отчетность – это отчетность группы компаний как единой организации. Группа включает материнскую компанию со всеми ассоциированными, дочерними, зависимыми, совместными и специального назначения предприятиями. Консолидированная отчетность позволяет представить финансовое положение и результаты деятельности группы в целом. Поэтому ее социальный, экономический и организационный эффекты трудно переоценить. С ее помощью заинтересованные пользователи: акционеры (для ОАО), собственники, инвесторы, кредиторы, государство – получают полную картину деятельности группы. Однако в связи с тем, что закон потребует консолидации компаний, которые ранее могли не попадать в поле зрения государственных органов, в нем будет обозначен прямой запрет налоговым органам каким бы то образом использовать консолидированную финансовую отчетность в целях сбора налогов. Составление отчетности по МСФО становится обязательным для крупного, общественно значимого бизнеса России. В состав таких организаций попадают около 1,4 тыс. открытых акционерных обществ, поскольку их акции “обращаются на организованном или неорганизованном рынке ценных бумаг”. Подобные требования в отношении подготовки финансовой отчетности законодательно закрепили и другие страны. Например, согласно резолюции ЕЭС, более 7 тыс. котируемых на биржах компаний Европы переходят на МСФО с начала 2005 г.  Рис. 2. Предприятия и организации, на которые распространяется требование перехода на МСФО Естественно, что МСФО как выражение наиболее прогрессивной концепции финансовой отчетности в мире должны быть тщательно изучены. Официальный перевод стандартов на русский язык доступен на сайте Комитета по международным стандартам финансовой отчетности www.iasb.org. В России создано несколько международно признанных учебных курсов, отличающихся глубиной проработки и высоким теоретическим уровнем. Например, в Санкт-Петербурге наиболее продолжительными и популярными являются курсы подготовки специалистов по программам диплома по международной финансовой отчетности АССА (DipIFR АССА) и диплома Международной бухгалтерской ассоциации (IAB). Наряду с теоретической подготовкой, эти курсы дают практические навыки решения задач, возникающих в повседневной практике составления отчетов по международным стандартам. Пример консолидации отчетностей материнской и дочерней компанииПредположим, что материнская компания купила 1 января 2004 г. 80% голосующих акций дочерней компании. Требование наличия контроля соблюдено, поэтому следует консолидировать отчетность дочерней компании в отчетность группы. Используем метод покупки (purchase method). Ниже представлены балансы материнской и дочерней компании, составленные по международным стандартам финансовой отчетности (табл. 1 и 2). Расчет чистых активов. Рассчитаем чистые активы дочерней компании по справедливой стоимости. Допустим, что на 01.01.04 баланс дочерней компании отражает справедливую стоимость ее активов и обязательств. Чистые активы равны активы минус обязательства (табл. 3). По МСФО, предприятие приобрело 80% дочерней компании, которая стоит 160. В консолидированном балансе следует отразить 100% чистых активов дочерней компании и выделить в качестве обязательства (или капитала, в соответствии с проектом пересмотра IFRS 3) долю меньшинства в этих чистых активах – 20% от 160, т. е. 32. Расчет гудвила. Размер инвестиций в индивидуальном балансе материнской компании равен 280, справедливая стоимость уплаченного вознаграждения материнской компанией за контроль над дочерней компанией с учетом того, что инвестиция была осуществлена наличными деньгами, также равняется 280. Как видим, за 80% чистых активов дочерней компании (160) было уплачено 280, т. е. произошла переплата. В соответствии с МСФО 3, разница попадет в гудвил. Гудвил – это превышение справедливой стоимости уплаченного вознаграждения над стоимостью доли приобретающей компании в чистых активах приобретаемой компании. Расчет: Вознаграждение – 280. Доля в справедливой стоимости чистых активов приобретаемой компании – (80% от 160) = 128. Гудвил – (280 – 128) = 152. Гудвил должен появиться в консолидированном балансе в качестве нематериального актива с неопределенным сроком полезного использования. Гудвил должен ежегодно переоцениваться в целях признания убытка от его обесценения. Расчет доли меньшинства: Чистые активы дочерней компании – 160. Доля, которая не принадлежит прямо или косвенно материнской копании – 20%. Доля меньшинства – (20% от 160) = 32. Предварительный вариант консолидированного баланса группы будет выглядеть следующим образом (табл. 4). Итак, в консолидированном балансе строка “инвестиции в дочернюю компанию” (в сумме 280) была заменена на строку “чистые активы” этой компании, т. е. добавлены показатели: основные средства (в сумме 150), запасы (310), дебиторская задолженность (50), резерв на оплату отпусков сотрудников (–50), обязательства (–300). В нетто-оценке это составило 160; разница между чистыми активами и инвестицией (280 – 160 = 120) была уравновешена гудвилом в сумме 152 и долей меньшинства –32. Таким образом, баланс был сведен. При этом в консолидированном балансе остается акционерный капитал только материнской компании. В него не входит акционерный капитал и нераспределенная прибыль контролируемой дочерней компании. Поэтому с экономической точки зрения капитала дочерней компании как такового уже не существует – есть только капитал материнской компании. Таблица 1. Входящий баланс материнской компании на 1 января 2004 г. по МСФО, млн руб.

Таблица 2. Входящий баланс дочерней компании на 1 января 2004 г. по МСФО, млн руб.

Таблица 3. Расчет чистых активов дочерней компании, млн руб.

Таблица 4. Вариант консолидированного баланса, млн руб.

Заключение МСФО видится как неизбежная “участь” финансового учета в России. Их могут применять компании любых форм собственности, созданные для извлечения прибыли. Чем раньше российские бухгалтеры и финансовые директора осознают необходимость изучения МСФО и внедрения их в своих организациях, тем большие конкурентные преимущества они получат в среднесрочном и долгосрочном планах. Литература

Популярные статьи по теме:

↑ Наверх |

Контакты

ЧОУ "Институт проблем предпринимательства"

190005, Санкт-Петербург,

ул. Егорова, д. 23а Поиск

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||