Ликвидация предприятия: как минимизировать налоговые риски

Источник: Журнал "Финансовый директор"

Налог на добавленную стоимость

В соответствии со статьями 39 и 146 НК РФ передача имущества участнику при ликвидации компании в пределах стоимости его вклада не признается реализацией, следовательно, не облагается НДС. Однако такая передача влечет за собой необходимость восстановить НДС, ранее принятый к вычету при приобретении соответствующего имущества (подп. 2 п. 3 ст. 170 НК РФ), который подлежит отнесению в состав расходов по налогу на прибыль. Со стоимости имущества ликвидируемой компании, превышающей стоимость вклада участника, НДС подлежит уплате в общем порядке.

Пример 1Пример наглядно показывает, что сумма экономии по налогу на прибыль несопоставима с величиной подлежащего восстановлению и уплате в бюджет НДС (экономия по определению не может превысить 24% от суммы восстанавливаемого НДС). Более того, экономии не будет вовсе, если ликвидируемое предприятие убыточно, так как в этом случае дополнительные расходы не уменьшают налогооблагаемую прибыль, а всего лишь увеличивают убытки.Вклад участника при создании компании составлял 1 млн руб., а при ее ликвидации ему было передано основное средство, остаточная стоимость которого составляет 1,5 млн руб. Ликвидируемая компания при передаче имущества участнику обязана:

- восстановить НДС со стоимости имущества в пределах вклада участника с 1 млн руб. При ставке 18% НДС подлежит восстановлению и уплате в размере 180 тыс. руб. Сумма восстановленного НДС уменьшит налоговую базу по налогу на прибыль в размере 43,2 тыс. руб. (180 тыс, руб. х 24%);

- начислить и уплатить в бюджет НДС со стоимости имущества, превышающей вклад участника, то есть с 500 тыс. руб. При ставке 18% НДС подлежит начислению и уплате в размере 90 тыс. руб.

Таким образом, компания заплатит в бюджет НДС в размере 270 тыс. руб. (180 тыс. + 90 тыс.), в то время как сэкономит на налоге на прибыль 43,2 тыс. руб.

Избежать такой ситуации можно, если при ликвидации предприятия распределить между участниками имущество, операции по реализации которого не подлежат обложению НДС (например, ценные бумаги, доли в уставном капитале организаций, денежные средства и др.). Соответственно еще до принятия решения о ликвидации компании необходимо изменить структуру ее активов. Сделать это можно различными способами https://www.profdelo.com/likvidacia/, рассмотрим наиболее подробно два из них.

Способ первый

Предприятие, которое подлежит ликвидации, вкладывает имущество (например, основные средства) в уставный капитал вновь создаваемой дочерней компании, и только после этого принимается решение о ликвидации. Ликвидируемое предприятие распределяет между участниками не основные средства, а доли в уставном капитале или акции (см. рис. 1). Оно будет обязано восстановить НДС со всей остаточной стоимости имущества, передаваемого в уставный капитал (подп. 1 п. 3 ст. 170 НК РФ). В то же время восстановленный НДС может быть принят к вычету дочерней компанией, получающей имущество в уставный капитал. Передача имущества (долей в уставном капитале, акций) ликвидируемым предприятием участнику не облагается НДС (подп. 12 п. 2 ст. 149 НК РФ).

Пример 2Если участник ликвидируемого предприятия является плательщиком НДС (организацией или индивидуальным предпринимателем), то для минимизации налога при ликвидации можно посоветовать использовать второй способ.Вклад участника при создании компании составлял 1 млн руб., а стоимость имущества (например, остаточная стоимость основных средств), подлежащего передаче участнику, равна 1,5 млн руб. При этом

- ликвидируемое предприятие при передаче имущества в уставный капитал дочерней компании восстанавливает и уплачивает в бюджет НДС в размере 0,27 млн руб.

- дочерняя компания предъявляет к вычету из бюджета НДС в размере 0,27 млн руб.

- ликвидируемое предприятие при передаче имущества участнику НДС не уплачивает, поскольку передается имущество, не облагаемое НДС (доли в уставном капитале, акции), в том числе и в случае, когда стоимость такого имущества превышает вклад участника ликвидируемой компании Таким образом, совокупные обязательства по НДС всех участников ликвидации (ликвидируемого предприятия, ее участника, дочерней компании) равны нулю.

Способ второй

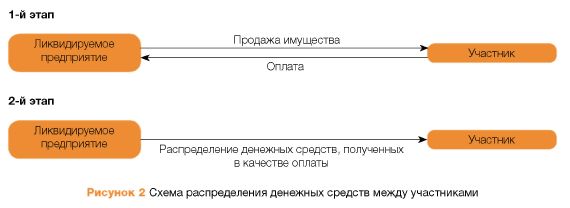

До принятия решения о ликвидации предприятие, подлежащее ликвидации, продает имущество (например, основные средства) своему участнику. В этом случае ликвидируемое предприятие начислит и уплатит НДС по реализации имущества. Вместе с тем его участник предъявит соответствующую сумму НДС к вычету из бюджета.

В дальнейшем (после принятия решения о ликвидации) будут распределяться денежные средства, вырученные от реализации имущества (см. рис. 2). В результате совокупные налоговые обязательства по НДС учредителя и ликвидируемого предприятия будут равны нулю.

Этот способ целесообразно использовать в ситуации, если участник ликвидируемого предприятия является плательщиком НДС и хочет непосредственно, а не через дочернюю компанию владеть его имуществом. Кроме того, такой вариант является более простым с организационной точки зрения по сравнению с созданием дочерних компаний.

Вместе с тем ему присущи и недостатки. В первую очередь следует отметить различия в порядке расчета налоговой базы. Если согласно первому способу при осуществлении вклада в уставный капитал и последующей ликвидации предприятия НДС восстанавливается исходя из остаточной стоимости распределяемого (вкладываемого в уставный капитал) имущества, то согласно второму способу налоговая база определяется исходя из цены договора. Учитывая, что реализация осуществляется между взаимозависимыми лицами, налоговые органы могут проконтролировать цену сделки по правилам ст. 40 НК РФ.

Налог на прибыль

Если при распределении имущества ликвидируемого предприятия обязательства по уплате НДС возникают у ликвидируемой компании, то по уплате налога на прибыль - у участника. При этом доход в виде имущества, полученного в пределах вклада участника, при распределении имущества ликвидируемого предприятия между его участниками и при определении налоговой базы по налогу на прибыль не учитывается (подп. 4 п. 1 ст. 251 НК РФ).

Стоимость имущества в части превышения вклада участника подпадает под определение дивидендов, содержащееся в ст. 43

Личное мнение

Владимир Альтергот, директор по правовым вопросам ОАО «Отечественные лекарства» (Москва)

На мой взгляд, непосредственную передачу имущества участнику при ликвидации компании вообще сложно рассматривать как способ минимизации налогов (поскольку это обычный результат ликвидации). Кроме того, не так уж много ликвидируемых компаний имеют уставный капитал в 1 млн руб. (как указано в примере 1) при распределяемом имуществе в 1,5 млн руб. Гораздо чаще возникают ситуации, когда имущество у компании (с ликвидацией которой вообще имеет смысл связываться) на сумму в несколько миллионов, а вклады составляют 50-100 тыс. руб. Что касается предварительной реализации имущества учредителю с последующей выплатой ему денежных средств, то к такой схеме следует подходить весьма осторожно. Во-первых, как правильно указывает автор статьи, это сделка между взаимозависимыми лицами, и налоговики вправе проверить соответствие цены реализации рыночной. Таким образом, участник общества будет вынужден «исключить» из оборота на достаточно длительное время сумму денежных средств, примерно равную рыночной цене приобретаемого имущества. Длительность обусловлена стремлением участника обезопасить себя от подозрений налоговых органов в притворности сделки. Во-вторых, пытаясь «уйти» от НДС, компания должна будет уплатить налог на прибыль при реализации имущества, если сама она не убыточна. Кроме того, схема не работает, если участником организации является неплательщик НДС (например, физическое лицо), поскольку в этом случае возместить уплаченный НДС он не сможет. Более перспективно с точки зрения налогов выглядит схема с передачей имущества в уставный капитал дочерней фирмы. Однако тогда возникает вопрос, зачем вообще было связываться с ликвидацией, если в результате вместо доли участия в одной компании участник получает долю в другой. При этом мы не рассматриваем откровенно криминальную цель получения «чистой» организации без долгов, но с имуществом. В таком случае нельзя забывать о возможности взыскания долгов с дочерней компании (подп. 16 п. 1 ст. 31 НК РФ), а также о том, что сделка может быть признана недействительной, если она противоречит основам правопорядка и нравственности (ст. 169 ГК РФ). Принимая решение о ликвидации компании, следует помнить, что в соответствии со ст. 87 НК РФ налоговый орган вправе (а на практике это делается обязательно) провести выездную налоговую проверку ликвидируемой компании, в том числе и в отношении уже проверенных периодов. Поэтому, ликвидируясь, компания привлекает к себе повышенное внимание налоговых органов, избежать которого нельзя. Таким образом, сделки, целью которых является уклонение от уплаты налогов, с большой долей вероятности могут быть выявлены и оспорены налоговиками.

НК РФ1. Вывод о необходимости рассматривать такое превышение, как дивиденд, также косвенно следует из формулировки подп. 1 п. 2 ст. 43 НК РФ: «Выплаты при ликвидации организации акционеру (участнику) этой организации в денежной или натуральной форме, не превышающие взноса этого акционера (участника) в уставный (складочный) капитал организации». Можно предположить, что по определению п. 1 ст. 43 НК РФ любые выплаты акционеру (участнику) при ликвидации предприятия подпадают под определение дивидендов, и лишь в силу прямого указания подп. 1 п. 2 НК РФ суммы в пределах взноса этого участника дивидендом не являются. Между тем такое указание отсутствует в отношении суммы превышения.

Причем дивиденды подлежат налогообложению по специальной ставке. Так, согласно п. 3 ст. 284 НК РФ к налоговой базе по доходам в виде дивидендов применяется ставка 9%, если речь идет о доходах, полученных от российских компаний российскими предприятиями и физическими лицами - налоговыми резидентами РФ. Если же дивиденды получает от российского предприятия иностранная компания, то ставки могут различаться в зависимости от ряда факторов, а именно:

- действует иностранная компания через постоянное представительство или получает так называемый «пассивный» доход от источников в РФ;

- является ли иностранная компания резидентом страны, в отношениях с которой у России имеется действующее соглашение (договор, конвенция) об избежании двойного налогообложения (далее - Соглашение), в котором предусмотрено условие о недопущении дискриминации

Результаты комбинаций этих факторов представлены в таблице на с. 64. /

Личное мнениеИз таблицы на с. 64 видна следующая особенность обложения налогом на прибыль дивидендов, распределяемых в пользу иностранных компаний.Жанна Малькова, главный бухгалтер ООО «Кайман» (Калининград) По моему мнению, превышение выплат, получаемых участником при ликвидации, над его взносом в уставный капитал, согласно положениям п. 1 ст. 43 НК РФ, можно рассматривать как дивиденды. При таком подходе налог должен удерживаться налоговым агентом (ликвидируемой компанией) по ставке 9%. Однако следует отметить, что правомерность данной позиции участнику, вероятно, придется доказывать в арбитражном суде Неоднозначность ситуации связана с тем, что выплаты участникам (доход в виде превышения выплат над первоначальным взносом) не поименованы в НК РФ как дивиденды. Кроме того, положению о налогообложении доходов в виде имущества ликвидируемой компании при его распределении не нашлось места в ст. 275 НК РФ «Особенности определения налоговой базы по доходам, полученным от долевого участия в других организациях» Указанное положение включено в ст. 277 НК РФ «Особенности определения налоговой базы по доходам, получаемым при передаче имущества в уставный капитал». В частности, в п. 4 ст. 277 НК РФ указано, что при ликвидации предприятия и распределении его имущества доходы налогоплательщиков - участников ликвидируемой компании определяются исходя из рыночной цены такого имущества (имущественных прав) на момент его получения за вычетом фактически оплаченной соответствующими участниками этой компании стоимости долей

То, что сумма, подлежащая обложению налогом на прибыль, определяется как разница между стоимостью полученного имущества и первоначальным взносом, подтверждено подп. 4 п. 1 ст. 251 НКРФ, согласно которому «не подлежит налогообложению доход в виде имущества, имущественных прав, которые получены в пределах вклада (взноса) участником хозяйственного общества или товарищества (его правопреемником или наследником) при выходе (выбытии) из хозяйственного общества или товарищества либо при распределении имущества ликвидируемого хозяйственного общества или товарищества между его участниками» Из сказанного следует, что выплаты, полученные при ликвидации организации сверх взносов в уставный капитал, не рассматриваются главой 25 НК РФ как дивиденды, а подлежат включению в состав внереализационных доходов участников в соответствии со ст. 250 НК РФ при исчислении налоговой базы, облагаемой по ставке 24% согласно п. 1 ст. 284 НК РФ, Рассмотренная точка зрения основана на положениях главы 25 НК РФ и справедлива только в случае, когда получателем дохода является юридическое лицо. Если же имущество распределяется между участниками - физическими лицами, то их доход подлежит налогообложению в соответствии с главой 23 НК РФ «Налог на доходы физических лиц». Указанная глава не содержит ни отдельных положений, касающихся доходов в виде распределенного имущества, полученных участниками при ликвидации компании, ни определения дивидендов. При распределении имущества между юридическими и физическими лицами, участниками общества с ограниченной ответственностью стоимость имущества, превышающая их первоначальный взнос, для первых может быть признана внереализационными доходами (ставка налога-24%), для вторых-дивидендами (ставка налога-9%)

По общему правилу дивиденды, распределяемые в пользу иностранной компании при отсутствии ее постоянного представительства в РФ и Соглашения об избежании двойного налогообложения, облагаются по ставке 15%. Между тем имущество, распределяемое в пользу такой иностранной компании при ликвидации, также считается дивидендом, однако облагается по ставке 20%.

Такой подход законодателя позволяет оптимизировать ставку налога по дивидендам, если до принятия решения о ликвидации учредители компании примут решение о выплате дивидендов и выплатят их. Налог будет уплачен по ставке 15%. Когда же дело дойдет до распределения имущества ликвидируемого предприятия между участниками, налоговая база (как превышение стоимости распределяемого имущества над вкладом участника) не возникнет. Кроме того, следует учитывать, что Соглашением об избежании двойного налогообложения могут быть установлены иные (более льготные) ставки.

Если имущество ликвидируемого российского предприятия подлежит распределению в пользу российской компании, то на первый взгляд может показаться, что обложение дохода как дивиденда по пониженной ставке 9% всегда выгодно для участника ликвидируемого предприятия.

Таблица Ставки по налогу на прибыль с дивидендов, распределяемых российской компанией в пользу иностранной

| Наличие соглашения | Ставки налога на прибыль | |

| Постоянное представительство иностранной компании в России не создано | Постоянное представительство иностранной компании в России создано | |

| Отсутствует | 15% - по общему правилу (согласно подп. 1 п. 1 ст. 309 НКРФ, п. 1 ст. 310 НКРФ, подп. 2 п. Зет. 284 НК РФ); 20% - по дивидендам, распределяемым при ликвидации организаций (согласно подп. 2 п. 1 ст. 309 НК РФ, п. 1 ст. 310 НК РФ, подп. 1 п. 2 ст. 284 НК РФ) | 15% - согласно подп. 2 п. 3 ст. 284 НК РФ |

| Присутствует | По ставкам, установленным НК РФ, но не более ставок, установленных Соглашением (обычно от 5 до 15%) | 9%«ь |

| <1> Положения соответствующего Соглашения об избежании двойного налогообложения о недискриминации, а также подп. 1 п. 3 ст. 284 НК РФ. Такой же подход выражен в п. 6.2.4 Методических рекомендаций налоговым органам по применению отдельных положений главы 25 Налогового кодекса Российской Федерации, касающихся особенностей налогообложения прибыли (доходов) иностранных организаций, утв. приказом МНС России от 28.03.03 № БГ-3-23/150. | ||

Однако следует обратить внимание на то, что налоговая база по прибыли, облагаемой по различным ставкам, определяется налогоплательщиком отдельно (п. 2 ст. 274 НК РФ). Поэтому если участник - убыточная российская компания - получает дивиденды, то он не вправе уменьшить доход в виде дивидендов на расходы по обычным видам деятельности, а обязан уплатить налог на прибыль.

В такой ситуации целесообразно заблаговременно (до принятия решения о ликвидации предприятия) рассмотреть вопрос о возможности изменения квалификации дохода и подведения его под вид дохода, облагаемого по ставке 24%. В результате обязанности по уплате налога на прибыль может не возникнуть: доход будет уменьшен на расходы. Это возможно, если соответствующий доход перечислить, например, безвозмездно.

Более того, имущество также выгодно передавать безвозмездно (а не как дивиденды), когда участник - российская компания - владеет долей в уставном (складочном) капитале (фонде) ликвидируемого предприятия в размере более 51%. В этом случае можно использовать льготу, предусмотренную подп. 11 п. 1 ст. 251 НК РФ, и не учитывать это имущество при расчете налога на прибыль.

Говоря о возможной выгоде операции по безвозмездной передаче имущества с точки зрения налога на прибыль, также следует помнить о налоге на добавленную стоимость, поскольку такая передача облагается НДС. Поэтому безвозмездную передачу следует использовать, пожалуй, только в отношении денежных средств, не облагаемых НДС. s

Личное мнениеВ заключение необходимо отметить, что единого рецепта оптимальной ликвидации предприятия не существует. Это обусловлено тем, что при принятии решения необходимо учесть целый ряд факторов, таких как величина и структура активов ликвидируемого предприятия, прибыльность или убыточность учредителя, является ли само ликвидируемое предприятие плательщиком НДС и др.Елена Денисова, финансовый директор компании Chateau le Grand Vostock (Шато ле Гранд Восток) (Краснодар) При принятии решения о нецелесообразности ведения бизнеса его владельцы часто рассматривают два варианта - ликвидацию компании или ее продажу. Продажа компании имеет смысл, если среди ее активов есть существенные нематериальные активы (лицензии, сертификаты, разрешения и т.д.), имеющие определенную рыночную ценность и неразрывно связанные с юридическим именем компании. В таком случае новый владелец продолжает представлять налоговую и бухгалтерскую отчетность, обеспечивая законную преемственность компании. Однако активы/пассивы предыдущий владелец все равно не выводит.

Самым распространенным способом вывода активов является продажа ликвидируемой компанией своих кредиторской и дебиторской задолженностей, когда в оплату принимается вексель с дальним сроком предъявления. Легально отсроченные долги и дебиторская задолженность - это способ плавного завершения операций. Вообще при ликвидации самое главное - заблаговременно известить владельцев о планах ликвидации. Тогда бухгалтерия и юридический отдел, несомненно, найдут правильные, оптимальные и легальные способы завершения деятельности компании, что явится гарантией отсутствия претензий со стороны налоговых служб,

Мнения специалистов

Александр Башков, заместитель генерального директора по экономике и финансам ОАО «Российская электроника»

При ликвидации компании необходимо учитывать множество факторов: от организационно-правовой формы ликвидируемой компании, состава участников, структуры активов, режима налогообложения каждого из участников процесса ликвидации, способа приобретения права на долю в ликвидируемой организации до того, каким образом складывается судебная практика по каждому из проблемных звеньев в цепи процесса налогообложения при ликвидации предприятия.

Чтобы избежать повышенного внимания налоговых органов к компании при ликвидации и минимизировать налоговые риски, следует готовиться к процессу ликвидации, в том числе к изменению структуры активов ликвидируемого предприятия, в течение длительного периода, с учетом доктрины добросовестности налогоплательщика. Необходимо сформулировать деловую цель каждой сделки, совершаемой в процессе ликвидации, разработать и документально оформить экономическое обоснование каждой процедуры. Кроме того, следует помнить, что минимизация налогообложения не может быть единственной целью совершаемых действий.

Необходимо отметить, что даже добросовестный налогоплательщик при ликвидации компании не застрахован от ошибок в применении сложного и противоречивого налогового законодательства. Например, внереализационными доходами налогоплательщика признаются доходы в виде сумм кредиторской задолженности (обязательства перед кредиторами), списанной в связи с истечением срока исковой давности. При этом налоговыми органами предъявляются как правомерные требования о включении данных доходов в состав внереализационных, так и требования о включении в состав внереализационных доходов сумм кредиторской задолженности с неистекшим сроком исковой давности, с чем не соглашаются налогоплательщики, и их точка зрения находит подтверждение в суде (постановление ФАС Московского округа от 13.12.05 № КА-А40/12166-05-П). Кроме того, претензии налоговиков возникают при сдаче (несдаче) налоговой отчетности после представления ликвидационного баланса в связи с неурегулированностью данного вопроса в законодательстве. И, наконец, всегда можно ожидать со стороны налоговых органов требований о признании передачи имущества реализацией в полном объеме в отношении участника, не являющегося учредителем, и применения к доходам при получении имущества налоговой ставки 24%.

Ирина Кушнарева, налоговый аналитик ИФД «КапиталЪ» (Москва)

Одним из пробелов Налогового кодекса РФ является отсутствие в нем информации об отчетности во время ликвидации или реорганизации предприятия. Поэтому перед компанией в таком случае встает проблема, когда и за какой период представлять декларации. Дело осложняется тем, что единого мнения у налоговых органов по этому вопросу до сих пор нет.

При ликвидации фирмы последним налоговым периодом для нее будет время от начала года до дня завершения процесса ликвидации и удаления записи из ЕГРЮЛ (ст. 55 НК РФ). В отношении же тех налогов, по которым налоговый период составляет месяц или квартал, последний налоговый период определяется по согласованию с налоговой инспекцией.

Согласно нормам НК РФ налоговые декларации надо представлять после окончания налогового периода. Однако ликвидированной компании тогда уже не будет, и готовить бумаги окажется некому. Когда же в этом случае надо представлять декларации?

Существует два мнения на этот счет.

1. Представлять последние декларации надо в момент, когда подано уведомление о ликвидации.

По мнению сотрудников ФНС России, декларации следует подавать вместе с уведомлением о ликвидации. Причем декларации заполняются за весь налоговый период независимо от того, когда он окончится. Если затем у компании будут какие-то дополнительные доходы или расходы, то ей придется представлять «уточненную декларацию».

Заметим, что выездная проверка налоговиков будет охватывать только период до подачи уведомления. Проверять деятельность организации за время, пока идет процедура ликвидации, скорее всего, не будут. И даже если после ликвидации проверку все же проведут, то взыскивать штрафы и недоимки будет не с кого.

2. Последний раз отчитаться надо на дату составления ликвидационного баланса. Многие инспекторы на местах считают, что последняя налоговая отчетность представляется на дату составления окончательного ликвидационного баланса. А до этого момента декларации надо сдавать в обычном порядке, ведь компания продолжает существовать до удаления записи из ЕГРЮЛ, и у нее еще могут возникнуть обязательства по уплате налогов.

1 Дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения, по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации.